Tài chính - Ngân hàng

20/06/2018 17:47Bỗng dưng bị "phong thần" nợ xấu

Rơi vào nhóm nguy hiểm vì nợ 1.200 đồng

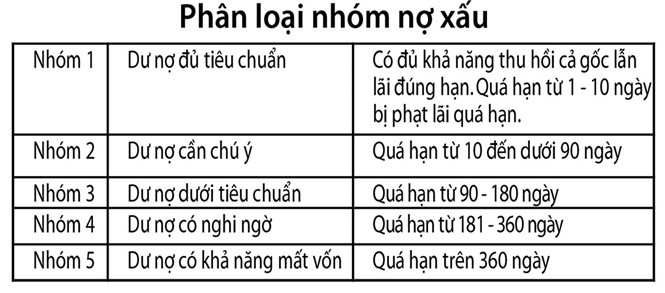

Cuối năm 2017, khi làm thủ tục mở thẻ, chị Phương ngụ Q.2 (TP.HCM) bị nhân viên Ngân hàng TMCP Kỹ thương VN (Techcombank) và Ngân hàng TMCP Sài Gòn (SCB) tại TP.HCM đòi giải thích việc nằm trong danh sách nợ nhóm 2 (nợ cần chú ý) tại Trung tâm thông tin tín dụng quốc gia VN (CIC) thuộc Ngân hàng Nhà nước (NHNN). Theo thông tin được cung cấp, chị đang còn nợ hơn 300.000 đồng tại một ngân hàng nước ngoài. Sau khi đến điểm giao dịch của ngân hàng trên (Q.1, TP.HCM), chị mới “ngã ngửa” rằng khoản nợ trên chính là tiền phí thường niên thẻ phụ của nhà băng này.

|

Tôi chỉ nợ 1.222,32 đồng mà tín dụng của tôi bị đẩy lên nhóm 5 trong suốt hơn 1 năm qua và NH này cũng chưa bao giờ thông báo với tôi về khoản nợ này. Tôi chỉ biết việc này thông qua một NH khác. Nếu ai làm ở NH cũng hiểu nhóm 5 nó khủng khiếp thế nào. Có ai vì thiếu hơn 1.000 đồng mà phải chịu nhóm 5 như tôi không? Anh Trần Nhật Bình (ngụ Q.1, TP.HCM) |

Trước đó, vào năm 2016, nhân viên NH nước ngoài liên tục mời chị mở thẻ tín dụng với ưu đãi miễn phí thường niên năm đầu tiên. Khi mở thẻ, NH này đồng thời cung cấp thêm cho chị 2 thẻ phụ khác mà không đề cập đến phí, nên chị Phương không hề hay biết. “Quan trọng nhất là nhân viên không hề thông báo cho mình biết và mình cứ đinh ninh là không tốn phí (thẻ phụ - NV). Nếu họ báo thì mình đã đóng vì cũng không bao nhiêu tiền”, chị Phương bức xúc.

Sau khi phát hiện rơi vào nợ nhóm 2 do thiếu tiền phí thường niên, chị Phương đã đóng hết tất cả thẻ và chấm dứt không sử dụng dịch vụ của ngân hàng này. Thế nhưng, hệ lụy chưa dừng lại, bởi sau đó mỗi khi giao dịch với NH nào thì chị cũng đều bị yêu cầu phải giải thích lý do từng bị xếp vào nợ nhóm 2 và đã xóa nợ như thế nào. “Đến nay cứ mỗi lần có việc cần là phải giải trình với ngân hàng”, chị Phương than phiền.

Bức xúc hơn, anh Trần Nhật Bình ngụ Q.1 (TP.HCM) kể bỗng dưng anh nhận được một thông báo từ Eximbank rằng anh đang thuộc nhóm nợ 5 (có khả năng mất vốn) tại CIC, với mức nợ là 1.222,32 đồng (một ngàn hai trăm hai mươi hai đồng, ba mươi hai xu) và đơn vị ghi nợ quá hạn là NH C. Quá bất ngờ, anh Bình cung cấp ảnh chụp đã xác nhận đóng thẻ và thanh toán hết tiền tại NH C. từ tháng 3.2017.

Hiện nay anh Bình vẫn chưa biết chính xác mình bị nợ số tiền gì và khoản nợ này từ đâu ra. “Tôi chỉ nợ 1.222,32 đồng mà tín dụng của tôi bị đẩy lên nhóm 5 trong suốt hơn 1 năm qua và NH này cũng chưa bao giờ thông báo với tôi về khoản nợ này. Tôi chỉ biết việc này thông qua một NH khác. Nếu ai làm ở NH cũng hiểu nhóm 5 nó khủng khiếp thế nào. Có ai vì thiếu hơn 1.000 đồng mà phải chịu nhóm 5 như tôi không?”, anh Bình bức xúc.

|

Vay lãi suất gấp đôi vì trả chậm 24 ngày

Nhiều năm nay, bà Nguyễn Ngọc Thúy, thuộc Ban Chủ nhiệm Hợp tác xã (HTX) Ba Nhất (TP.HCM), bức xúc vì bị CIC ghi nhận nợ nhóm 5 mà không thể nào điều chỉnh được. Chuyện là năm 2012, do không đạt được thỏa thuận với phía đối tác nước ngoài tại Mỹ, nhưng lượng hàng tồn đọng lớn tại đối tác, nên HTX đã gửi thông báo đến HSBC xin tái cơ cấu khoản nợ mà phía NH đã tài trợ xuất khẩu. Tháng 3.2013, HSBC đồng ý cho HTX thanh toán theo thỏa thuận đến ngày 30.1.2014 là dứt điểm nợ. Tuy nhiên, do khó khăn, HTX chậm thanh toán cho HSBC 3 tuần so với thỏa thuận. Lẽ ra, theo phân loại nợ, Ba Nhất thuộc nợ nhóm 2. Thế nhưng, CIC lại ghi nhận HTX có lịch sử nợ nhóm 5 là nhóm có nguy cơ mất vốn.

“Trong kinh doanh có những khó khăn bất khả kháng nhưng chúng tôi cũng cố gắng hết sức để giải quyết với NH. Thế nhưng CIC lại ghi nhận chúng tôi có lịch sử nợ nhóm 5 dù chúng tôi đã trả toàn bộ số nợ theo thỏa thuận. Khi bị ghi nhận lịch sử thế này, chúng tôi khó tiếp cận vốn vay ở các NH khác. Còn nếu NH đồng ý cho vay thì lại ấn mức lãi vay cao hơn”, bà Thúy nói.

Thực tế, đối với những doanh nghiệp có nguồn USD như HTX thông thường sẽ được NH cho vay lãi suất 3%/năm, nhưng chỉ vì có lịch sử nợ nhóm 5, Ba Nhất phải vay 4,5%/năm, thậm chí là 6%/năm. Thấy không thỏa đáng, HTX Ba Nhất đã có công văn gửi CIC phản ánh về điều này. CIC cũng đã có công văn gửi HSBC kiểm tra, rà soát lại việc phối hợp với khách hàng trong cơ cấu nợ, đồng thời báo cáo giải trình lý do, cơ sở đánh giá phân loại nợ. Trường hợp xác định kết quả phân loại nợ của HSBC dựa vào yếu tố chủ quan của cán bộ, hoặc phản ánh không đúng thực trạng khách hàng, yêu cầu HSBC có văn bản đề nghị CIC điều chỉnh lại lịch sử phân loại nợ của khách hàng.

“Thế nhưng từ đó cho đến nay, không biết HSBC phản hồi cho CIC chưa mà chúng tôi vẫn bị ghi nợ nhóm 5, chịu nhiều ảnh hưởng tín nhiệm trong quá trình hoạt động kinh doanh”, bà Thúy ngao ngán.

Ngân hàng làm sai, khách hàng lãnh hậu quả

TS Nguyễn Trí Hiếu, chuyên gia tài chính, phân tích tác động của việc trở thành người có nợ xấu sẽ khiến khách hàng gặp khó khăn trong các hoạt động với hệ thống tài chính NH. Đặc biệt đối với nợ nhóm 5 là nợ được xác định quá thời hạn thanh toán trên 1 năm và có khả năng mất vốn 100%, các NH sẽ “bỏ chạy” và không bao giờ muốn cho khách hàng vay tiền hay cung cấp hạn mức thẻ tín dụng... Mặc dù số tiền nợ dù rất nhỏ, chỉ vài ngàn đồng thì tự động theo báo cáo xếp loại từ các NH lên CIC có thể đưa vào các nhóm nợ có nguy cơ cao

Tuy nhiên, vị chuyên gia này cho rằng các nhà băng và ngay cả CIC cũng như NHNN phải xem xét lại khi cung cấp danh sách nợ xấu của khách hàng. Ví dụ đối với những loại phí như phí thường niên, phí duy trì tài khoản, phí sử dụng dịch vụ... bản chất không phải là nợ. Những loại phí thông thường hầu hết chỉ là số tiền nhỏ, từ vài ngàn đồng đến vài trăm ngàn đồng. Trong khi đó, mục tiêu của CIC là chia sẻ danh sách khách hàng với lịch sử tín dụng cho các NH.

Vì vậy, cần xem xét loại bỏ những người đang thiếu hoặc chưa thanh toán phí ra khỏi danh sách nợ xấu hay nợ quá hạn. Theo ông Hiếu, tại Mỹ, trước khi có báo cáo ảnh hưởng đến việc chấm điểm tín dụng cho khách hàng, phía nhà băng sẽ chủ động viết thư cảnh báo về vấn đề này. Sau đó, phía NH có thể để cho họ một khoảng thời gian để thực hiện nghĩa vụ thanh toán, trả nợ nhằm không bị báo cáo xấu.

|

|

Khách hàng cần lưu ý những khoản nợ phí từ thẻ tín dụng có thể bị nhảy nhóm nợ. Ảnh: Ngọc Dương |

Luật sư Trương Thanh Đức, Công ty luật Basico, cũng nhận định hầu như nhiều vụ việc hiện nay dù NH làm sai thì trước mắt hậu quả khách hàng phải gánh chịu. Có khiếu nại thì lịch sử đen tối đó cũng sẽ tồn tại một thời gian khá dài. Đặc biệt trong việc chạy đua mở rộng thị phần, thu hút khách hàng, nhiều nhân viên NH đã cố tình làm sai quy trình, mập mờ không giải thích rõ với khách hàng về các điều kiện hay mức phí. Bản thân NH cũng làm ngơ không giám sát, kiểm tra hay thờ ơ với chính khách hàng của mình.

“Khi NH vô trách nhiệm gây thiệt hại, khách hàng có thể khiếu nại hoặc khởi kiện ra tòa. Điều này sẽ khiến người tiêu dùng bị mất nhiều thời gian và công sức. Do đó tốt nhất là từ chối sử dụng dịch vụ ở các đơn vị, tổ chức mà mình thấy vô trách nhiệm, bỏ lơ khách hàng để dẫn đến tình trạng tiền mất nợ mang”, luật sư Trương Thanh Đức nhận xét.

|

“Ở VN nhiều cá nhân vẫn không nắm được quy trình, thủ tục ghi nhận nợ của các NH nên vô tình trở thành con nợ dài hạn. Vì vậy, các nhà băng phải có nhiệm vụ nhắc nhở khách hàng về thời hạn thanh toán các loại phí, nợ... Bởi khi NH vô trách nhiệm và đưa khách hàng vào danh sách nợ xấu là đã gây thiệt hại lớn cho người dùng và gia đình họ”. - TS Nguyễn Trí Hiếu |

|

Ông Dương Công Minh: '5 năm không xử lý được nợ xấu, tôi sẽ rời đi'

Đặt mục tiêu giảm thời gian thực hiện tái cơ cấu một nửa so với kế hoạch được duyệt, ông Dương Công Minh nói với ... |

|

'Gà đẻ trứng vàng' FE Credit góp hơn một nửa lợi nhuận cho VPBank

Cũng giống như mọi năm, FE Credit tiếp tục là "con gà đẻ trứng vàng" cho VPBank khi đóng góp trên 50% lợi nhuận cho ... |

- Sao nhí vào vai khỉ 'Tây du ký': Mệnh danh 'hoàng tử môn nhảy cầu', giờ là chủ tịch (1 giờ trước)

- HLV Mai Đức Chung xin rút lui khỏi đội tuyển nữ Việt Nam (1 giờ trước)

- Bộ trưởng Quốc phòng Mỹ tuyên bố các đợt không kích dữ dội hơn nhằm vào Iran (1 giờ trước)

- Tại sao người Anh lái xe bên trái đường? (2 giờ trước)

- Vì sao người Trung Quốc có câu 'đừng học cách Khổng Minh kén vợ'? (2 giờ trước)

- Iran nêu điều kiện dừng hoạt động phong tỏa dầu mỏ (2 giờ trước)

- Iran tuyên bố sử dụng tên lửa đầu đạn từ 1 tấn trở lên tấn công Mỹ và Israel (3 giờ trước)

- Thua nhiều hơn Philippines 2 bàn, tuyển nữ Việt Nam tan mộng Olympic, World Cup (3 giờ trước)

- Chuyện tình từ Sao nhập ngũ: Hòa Minzy – Thăng Văn Cương không phải cặp duy nhất (6 giờ trước)

- Chi phí ghép phổi rẻ hơn Mỹ 25 lần, Việt Nam 'tỏa sáng' trên bản đồ ghép tạng (7 giờ trước)