Nhìn thẳng - Nói thật

03/09/2017 13:26TS Vũ Thành Tự Anh phản bác lập luận \'tăng VAT không ảnh hưởng đến người nghèo\'

Thứ trưởng Tài chính Vũ Thị Mai đã cho rằng tác động lên người nghèo khi tăng thuế VAT không nhiều. Một lần nữa, tôi xin khẳng định đây là một kết luận hết sức phiến diện.

Lý thuyết rất cơ bản của kinh tế học, người nghèo có tỷ lệ thu nhập dành cho tiêu dùng cao hơn người giàu. Vì vậy gánh nặng thuế VAT họ phải chịu sẽ chiếm một tỷ lệ cao hơn so với thu nhập. Tăng thuế VAT hiển nhiên sẽ làm người thu nhập thấp bị tổn thương nhiều hơn.

Thực tế tại Việt Nam, trong khi 20% hộ giàu nhất có mức thu nhập trung bình cao hơn tới 8,5 lần so với 20% hộ nghèo nhất (Theo Báo cáo Điểm lại, tháng 7/2014 của Ngân hàng Thế giới -WB, tại Việt Nam), mức đóng thuế VAT của 20% hộ giàu nhất chỉ cao hơn chưa tới 4,5 lần so với 20% hộ nghèo nhất.

|

| Nguồn: Vũ Thành Tự Anh vẽ theo Số liệu Bộ Tài chính |

Có nghĩa là, nếu số liệu của WB là đúng thì gánh nặng thuế VAT so với thu nhập của nhóm 20% hộ nghèo nhất sẽ bằng 1,9 lần so với nhóm 20% hộ giàu nhất. Do đó, khi thuế VAT giảm thì gánh nặng thuế của nhóm nghèo nhất sẽ giảm và ngược lại, khi thuế VAT tăng thì nhóm nghèo nhất sẽ phải chịu gánh nặng thuế cao hơn so với thu nhập của họ.

Trong nền kinh tế, người nghèo bao giờ cũng là những cánh chim cuối đàn. Các chuyên gia kinh tế quốc tế hay ví von, tốc độ bay của đàn chim không phải phụ thuộc vào những con chim đầu đàn khỏe nhất mà thực ra lại phụ thuộc vào chính những con chim yếu nhất ở cuối đàn.

"Vậy thì, các chuyên gia hãy có trách nhiệm trong phát biểu của mình, đừng chỉ quen tô hồng bức tranh kinh tế Việt Nam và hùa theo chính sách của nhà nước".

Trả lời báo chí, ông Sebastian Eckhardt, chuyên gia kinh tế trưởng của Ngân hàng Thế giới (WB) tại Việt Nam cho rằng đề xuất cải cách chính sách thuế của Bộ Tài chính là rất quan trọng và kịp thời để đảm bảo tăng trưởng bền vững và ổn định kinh tế vĩ mô. Theo tôi, nhận định này có thể nhầm lẫn. Cụ thể, ông Eckhardt cho rằng, tỷ lệ số thu thuế trên tổng sản phẩm nội địa (GDP) của Việt Nam đã giảm trong những năm gần đây - từ 23,5% GDP năm 2010 xuống 18,3% GDP vào năm 2016. Nhưng thực tế là theo số liệu của Bộ Tài chính, tỷ lệ này chỉ là 22,4%.

Ngoài ra, ông Eckhardt cho rằng Thuế thu nhập doanh nghiệp của Việt Nam giảm “từ 32% xuống 20%”. Thực tế ở đây, thuế suất trong năm 2010 (là năm gốc ông Eckhardt sử dụng để so sánh) chỉ là 25%. Mức thuế 32% là áp dụng cho giai đoạn trước 1/1/2004.

Cũng như Bộ Tài chính, ông Eckhardt cho rằng nguồn gốc của thâm hụt ngân sách và nợ công là do hụt thu, lấy đó làm lý do để tăng thuế VAT và một số thuế khác nữa. Tuy nhiên, cách nhìn này rất phiến diện.

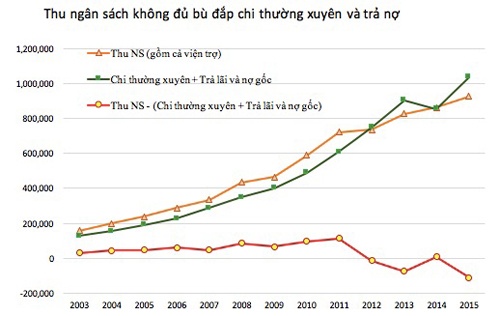

Thứ nhất, trong khi tỷ lệ huy động từ thuế so với GDP giảm khoảng 5 điểm phần trăm thì nguồn thu từ phí lại tăng 2,5 điểm phần trăm, khiến cho tỷ lệ huy động từ thuế và phí cộng lại lên tới 21,8% GDP. Thứ hai, và quan trọng hơn, vấn đề thâm hụt ngân sách và nợ công của Việt Nam bắt nguồn chủ yếu từ việc tăng chi tiêu quá nhanh. Cụ thể là trong giai đoạn 2010-2015, trong khi tốc độ tăng thu ngân sách danh nghĩa trung bình chỉ là 9,5% thì tốc độ tăng của trả nợ gốc và lãi là 13,6%, còn của chi thường xuyên lên tới 16,7%. Nếu như vào năm 2010, chi thường xuyên chỉ chiếm 51,1% tổng chi ngân sách, thì đến năm 2015, tỷ lệ này đã lên tới 61,5%.

Với tốc độ tăng chi tiêu vượt xa tốc độ tăng thu ngân sách như vậy, kể từ năm 2012 trở đi, thu ngân sách (kể cả viện trợ) đã không đủ bù đắp chi thường xuyên và trả nợ. Hệ quả tất yếu là để có ngân sách cho đầu tư phát triển, chính phủ buộc phải đi vay. Nói cách khác, chính phủ cứ đầu tư thêm đồng nào thì ngân sách sẽ thâm hụt và nợ công sẽ tăng thêm đồng ấy. Như vậy, tăng chi chứ không phải giảm thu ngân sách mới là nguyên nhân chính của gia tăng thâm hụt ngân sách và nợ công. Điều này có nghĩa là để giảm nợ công và thâm hụt ngân sách, điều Bộ Tài chính cần nhất không phải là tận thu ngân sách mà quan trọng hơn phải tiết giảm và tăng hiệu quả chi tiêu.

Cũng như Bộ Tài chính, chuyên gia của WB dẫn “kinh nghiệm quốc tế” một cách rất thiên lệch khi chỉ nhắc các nước châu Á có thuế suất VAT cao hơn Việt Nam mà “quên” không hề đề cập đến một thực tế hoàn toàn khác là thuế suất VAT ở Đài Loan chỉ là 5%, ở Thái Lan và Singapore (GST) là 7%.

Một vấn đề rất quan trọng, thu hút sự quan tâm của đông đảo người dân là thuế VAT sẽ tác động thế nào đến người nghèo. Chuyên gia WB cho rằng "thuế VAT thấp thực sự mang lại lợi ích cho người giàu hơn người nghèo". Tôi không biết từ bao giờ đại diện WB đã quen tô hồng bức tranh kinh tế Việt Nam, đi ngược lại với con đường gian nan của người nghèo, đối tượng mà chính WB nhắm đến để hỗ trợ?

(http://kinhdoanh.vnexpress.net/tin-tuc/vi-mo/ts-vu-thanh-tu-anh-phan-bac-lap-luan-tang-vat-khong-anh-huong-den-nguoi-ngheo-3636186.html)

|

Đề xuất tăng thuế VAT: Tăng - giảm thiệt ai?

Quốc gia cần tiền trả nợ, cần tiền chi tiêu công chỉ có hai cách là tăng thu và giảm chi. |

|

Tăng thuế giá trị gia tăng: Người nghèo lãnh đủ

Mỗi con cá, cân đường, hộp sữa, lít xăng... nếu tăng thuế giá trị gia tăng sẽ lập tức kéo giá tăng theo. |

|

Tăng thuế VAT không ảnh hưởng tới người nghèo: Giải thích lạ

Giá 1 mớ rau, miếng thịt hay bộ quần áo đã gồm rất nhiều thuế VAT tiềm ẩn. Người dân mua hàng dù không có ... |

|

Đừng nói rau thịt không ảnh hưởng: Tăng thuế VAT, dân gánh hết

Bất kì người dân nào, không phải là DN, thì đều là đối tượng chịu thuế VAT vì đó là thuế gián thu. Họ là ... |

- AFC phạt Đình Bắc 1.000 USD, cấm thi đấu 2 trận ở đội tuyển Việt Nam (15:03)

- Sẽ còn ô tô bị tàu hỏa đâm nát nếu barie đã hạ mà ý thức chưa dựng lên (15:01)

- Ngày vía thần Tài nên bỏ heo bao nhiêu tiền? (20 phút trước)

- UAV cảm tử đủ sức thay thế pháo binh trong xung đột ở Ukraine? (31 phút trước)

- Giá xăng đồng loạt tăng mạnh, RON95 vượt 20.000 đồng/lít (36 phút trước)

- Tiết kiệm tiếp tục là kênh đầu tư được ưa chuộng năm 2026 (49 phút trước)

- Cuộc sống của Nguyễn Hùng sau 2 bản hit 'Phép màu' và 'Còn gì đẹp hơn' (1 giờ trước)

- Campuchia đặt thời hạn xóa bỏ hoàn toàn các mạng lưới lừa đảo trực tuyến (3 giờ trước)

- Khởi tố tài xế 'khóa đuôi' ô tô, thách thức 'đỗ đến mai' ở Hà Tĩnh (3 giờ trước)

- Đám cưới có cô dâu 9 tuổi làm chấn động nước Mỹ, khiến luật pháp thay đổi (3 giờ trước)